长城网讯(记者吴新光)抵押类贷款200万元的额度,信用类贷款30万元的额度,小微企业客户在邮储银行手机银行上传所需资料后,1个小时就可以出贷款结果。日前,邮储银行推出一款线上贷款产品,快捷又方便的用户体验,恰如其名“极速贷”。邮储银行廊坊市分行作为全国几家试点行之一,正全面推广“极速贷”产品。

实体经济发展,小微企业转型升级,离不开金融“血液”的支持。曾几何时,贷款难、贷款贵,成为横亘在小微企业面前难以逾越的障碍。银行业人士坦称:难就难在信息不对称上——企业不知道哪家银行有合适的贷款产品;银行不知晓企业真实的信用情况和用款需求。

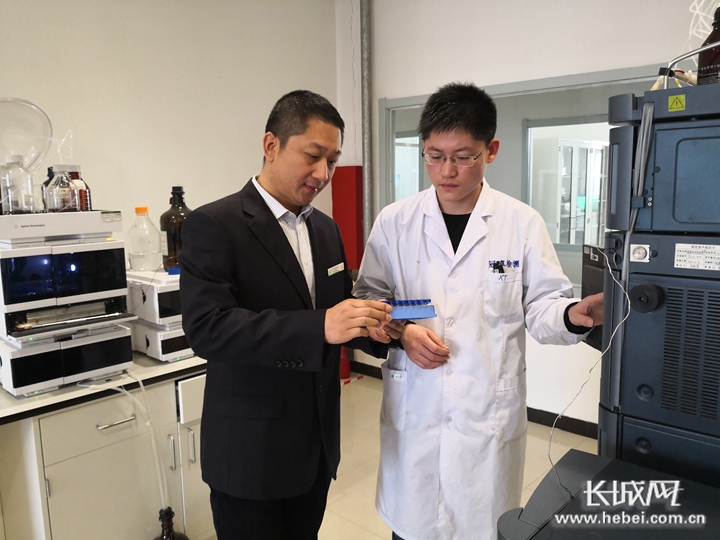

为破解小微企业贷款难、贷款贵问题,9月底,中国邮政储蓄银行总行联合第三方大数据公司,共同推出线上贷款产品——极速贷。“这款贷款产品最大的特点,就是科技手段充分融入贷前调查、贷中审查审批、合同签署等环节。贷款对象主要是小微企业主,借助大数据分析,使企业征信体系越来越健全,而且贷款企业的信息可以交叉验证。”邮储银行廊坊市分行副行长王红艳说。

廊坊市某小微企业经理李先生在得知邮储银行开办抵押类极速贷业务后,抱着试试看的想法用其名下一套住宅作抵押物,在手机银行上申请100万元的贷款额度,仅用20分钟就完成了线上申请、合同线上签署手续。随后,邮储银行客户经理陪同李先生去当地的不动产中心办理了抵押手续,在办理完抵押登记的当天,李先生就根据其用款需要在网上支用了50万元的贷款用于货物采购。对于此次贷款,李先生非常满意,直夸邮储银行极速贷产品实在是太便捷了。

插上金融“大数据”翅膀,邮储银行服务三农、服务小微的能力更强、速度更快、服务更优。王红艳表示,以前查看贷款企业的信用,基本上只有人行的征信系统可参考,蕴含潜在的贷款风险;近年来,随着大数据、云计算、移动互联网技术的飞速发展,科技手段与金融业的结合越来越紧密。现在,查看贷款企业的信用信息,手段更多、更丰富、即时性更强、准确性更高,比如企查查、天眼查以及人行、法院、税务等部门的信用信息系统。

有了金融科技的帮助,邮储银行推出的极速贷、快捷贷、小微易贷、无还本续贷等贷款产品,满足小微企业的资金需求,助力制造业转型升级,受到小微企业主的交口称赞。“邮储银行的信贷人员不仅服务热情,经常到厂里询问企业经营情况,而且非常专业,他们提供的信贷产品在授信额度内,随用随支、随支随取,尤其是无还本续贷业务,到期我们不需要再筹措资金还款,邮储银行直接在系统里面倒一下贷,节省了我们的精力和财务成本,特别适合我们中小微企业。”廊坊市正泰家具股份有限公司总经理刘红梅说。

近年来,邮储银行廊坊市分行以“普惠小微”为宗旨,不断加大对小微企业的放款力度。截至目前,今年新增6亿元的经营性贷款中,普惠型小微企业贷款就占到了5.5亿元。邮储银行廊坊分行一直秉承“小中做小”“小中做优”的服务理念,个人和小微企业经营性贷款户均余额仅67万元,真正践行着零售大行“服务三农、服务小微、服务社区”的战略定位,助力地方经济社会发展。

快乐骑行 低碳...

快乐骑行 低碳... 千城百县看中...

千城百县看中... 走!周末去滑雪

走!周末去滑雪 河北固安:鲜...

河北固安:鲜... 河北石家庄:...

河北石家庄:... 河北保定:清...

河北保定:清... 微纪录片丨问...

微纪录片丨问... 雄安上新啦①...

雄安上新啦①... 长城访谈丨唐...

长城访谈丨唐... 天下无诈 | 取...

天下无诈 | 取... 河北藁城:公...

河北藁城:公... 微纪录片丨问...

微纪录片丨问...